Μετά την πώληση μετοχών συνολικής αξίας 11,2 δισ. δολαρίων στο Χονγκ Κονγκ, η Alibaba “κάθεται” πάνω σε 43 δισ. δολ. σε μετρητά. Αυτό δημιουργεί ένα μεγάλο δίλημμα για την κινεζική εταιρεία. Μόνο μία εισηγμένη εταιρεία (εκτός του χρηματοπιστωτικού – χρηματοοικονομικού κλάδου) διαθέτει περισσότερα: η Apple, με 49 δισ. δολ.

Σε αυτό το σημείο συνειδητοποιεί κανείς ότι η διοίκηση της εταιρείας έχει περισσότερα χρήματα απ’ όσα χρειάζεται ώστε να έχει μια κάποια ιδέα τι να τα κάνει. Ο CEO Daniel Zhang και ο CFO Maggie Wu έχουν όχι δύο, αλλά τρεις επιλογές:

-Να μην κάνουν τίποτα. Απλά να “παρακάρουν” τα μετρητά, σε έναν κόσμο χαμηλών επιτοκίων.

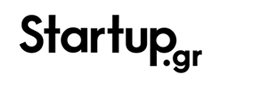

-Να τα ξοδέψουν σε εξαγορές και μάρκετινγκ. Ιστορικά, αυτή η επιλογή έχει συμπιέσει τα περιθώρια κέρδους της εταιρείας.

-Να τα επιστρέψουν. Είτε μέσω μερισμάτων στους μετόχους, είτε, το πιθανότερο, με επαναγορές μετοχών.

Ας εξετάσουμε τις επιλογές αυτές πιο αναλυτικά.

Το να διατηρήσουν απλώς τα μετρητά είναι πραγματικά η πιο εύκολη επιλογή και επιπλέον εκείνη που χρειάζεται τη λιγότερη φαντασία. Κανένας κανόνας, ωστόσο, δεν λέει ότι δεν μπορούν απλώς να το πράξουν.

Το να τα δαπανήσουν, είναι σίγουρα στο τραπέζι. Η Alibaba ανέφερε στο ενημερωτικό της δελτίο για την δημόσια προσφορά στο Χονγκ Κονγκ ότι σκοπεύει να χρησιμοποιήσει τα έσοδα για “αύξηση της ανάπτυξης του αριθμού και της εμπλοκής των χρηστών, ενδυνάμωση των επιχειρήσεων για τη διευκόλυνση του ψηφιακού μετασχηματισμού και τη βελτίωση της λειτουργικής αποτελεσματικότητας, καθώς και τη συνέχιση του εκσυγχρονισμού”.

Το πρώτο σημείο, δηλαδή η μεγέθυνση του αριθμού των χρηστών, είναι η κλασσική έκφραση που χρησιμοποιείται για υπονοηθούν κινήσεις μάρκετινγκ και εξαγορών. Τα τελευταία χρόνια, η Alibaba έχει διαθέσει χρήματα για είσοδο στον χώρο της παράδοσης φαγητού (Ele.me), των ειδών παντοπωλείου (Freshippo), των logistics (Cainiao), καθώς και σε άλλες δραστηριότητες. Έχει επίσης πραγματοποιήσει σημαντικές δαπάνες για να πολεμήσει νέους ανταγωνιστές όπως η Meituan Dianping και η Pinduoduo. Αυτές οι δαπάνες είναι ένας από τους βασικούς λόγους για τους οποίους η ανάπτυξη των εσόδων της εταιρείας παρέμεινε τόσο ισχυρή. Εάν δεν υπήρχαν αυτές οι νέες ροές εσόδων, η ανάπτυξη 40% στον τζίρο της Alibaba το τελευταίο τρίμηνο θα ήταν πιο κοντά στο 30%.

Ο “ψηφιακός μετασχηματισμός” για τον οποίο γίνεται λόγος περιλαμβάνει την παροχή βοήθειας ώστε τα παντοπωλεία να περάσουν στον χώρο των παραδόσεων κατ’ οίκον (Taoxianda) και την περαιτέρω οικοδόμηση της ακόμη μη κερδοφόρας δραστηριότητας του cloud. H “συνέχιση του εκσυγχρονισμού” ή αλλιώς της επένδυσης στην καινοτομία, θα μπορούσε να σημαίνει ό,τι μπορεί να φανταστεί ο καθένας.

Όλες αυτές οι πρωτοβουλίες, όσο στρατηγικές και λογικές κι αν μοιάζουν ή είναι, είχαν ως αποτέλεσμα τη μείωση του λειτουργικού περιθωρίου κέρδους κατά το ήμισυ τα τελευταία πέντε χρόνια. Είναι πολύ πιθανό, εάν η Alibaba συνεχίσει να ξοδεύει με αυτόν τον ρυθμό, ότι θα το κάνει σε λιγότερο επικερδείς δραστηριότητες, οι οποίες μπορεί να χρειάζονται ακόμη περισσότερο καιρό προκειμένου να καταστούν κερδοφόρες.

Έτσι μένουμε με την τελευταία επιλογή. Να επιστρέψει τα χρήματα.

Ας σταματήσουμε για ένα λεπτό για να αναλογιστούμε την ειρωνεία μια εταιρείας που πωλεί μετοχές αξίας 11 δισεκατομμυρίων δολαρίων για να κάνει έναν κύκλο γύρω από τον εαυτό της και να προχωρήσει σε επαναγορά μετοχών. Ωστόσο, η Alibaba θα είναι εισηγμένη σε δύο μεγάλα χρηματιστήρια – εκείνα του Χονγκ Κονγκ και της Νέας Υόρκης. Χρησιμοποιώντας τα χρήματα του Χονγκ Κονγκ για να μειώσει το “βάρος” της Νέας Υόρκης, η Alibaba μπορεί να αρχίσει να μετατοπίζει την επενδυτική της βάση πιο κοντά στην έδρα της, στην Κίνα, κίνηση που αποτελούσε βασικό σκοπό της δημόσιας προσφοράς στο Χονγκ Κονγκ.

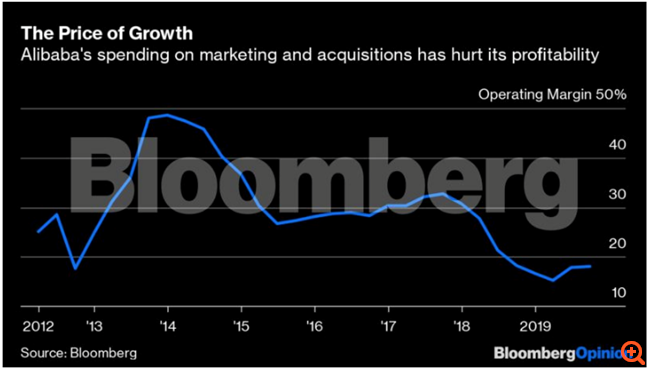

Μπορεί να φαντάζει γελοίο μια εταιρεία της οποίας η μετοχή έχει κέρδη 22% κατά το τελευταίο έτος, της οποίας η κεφαλαιοποίηση είναι περίπου 24 φορές μεγαλύτερη από εκτιμώμενα κέρδη της, η οποία έχει απόδοση χρησιμοποιηθέντων κεφαλαίων 19,7% και απόδοση ιδίων κεφαλαίων 29,8% να πρέπει να εξετάσει το ενδεχόμενο να δαπανήσει χρήματα για να στηρίξει τη μετοχή της. Ωστόσο, υπάρχουν δύο παράγοντες που πρέπει να σκεφτεί κανείς: η μετοχή της Alibaba έχει μάλλον “βαλτώσει” τα τελευταία δύο χρόνια, ενώ υπάρχει και προηγούμενο εταιρειών με συμπαγή μεγέθη οι οποίες έχουν προχωρήσει σε τέτοιες κινήσεις.

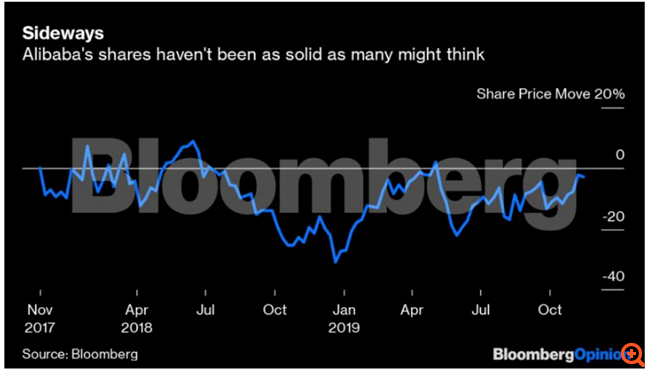

Την περίοδο που η Apple ανήγγειλε νέο πρόγραμμα επαναγοράς μετοχών αξίας 100 δισ. δολ. το 2018 (πέραν των 200 δισ. δολ. που είχε ήδη αγοράσει τα προηγούμενα έξι χρόνια), η απόδοση χρησιμοποιηθέντων κεφαλαίων της ήταν περίπου 21,3% και η απόδοση των ιδίων κεφαλαίων γύρω στο 36%. Η σχέση κεφαλαιοποίησης – κερδών της (18 φορές μεγαλύτερη) ήταν κοντά σε ιστορικά υψηλά και η μετοχή της είχε ενισχυθεί κατά 23% μέσα στο τότε τελευταίο 12μηνο. Έναν χρόνο αργότερα, πρόσθεσε άλλα 75 δισ. δολ. στο πρόγραμμα επαναγοράς, παρά την περαιτέρω ενίσχυση κατά 21% της μετοχής της και τη διεύρυνση των στοιχείων αποδόσεων κεφαλαίων. (Βεβαίως, μεγάλο μέρος της ανόδου της μετοχής της Apple οφειλόταν στις ίδιες τις επαναγορές μετοχών).

Οι επαναγορές ενίοτε μπορούν να θεωρηθούν ως ένας τρόπος για τις εταιρείες που αντιμετωπίζουν προβλήματα να υποστηρίξουν την τιμή της μετοχής τους, όπως συνέβη με την Baidu, η οποία είδε απώλειες 38% στην τιμή της μετοχής της τους τελευταίους 12 μήνες, εν μέσω μιας περιόδου πτώσης εσόδων και κερδών. Ωστόσο, πολλές εταιρείες οι οποίες βρίσκονται σε κατά τα άλλα εξαιρετική οικονομική κατάσταση κάνουν τέτοιες κινήσεις, ειδικά όταν υπάρχει έλλειψη καλύτερων επιλογών για την τοποθέτηση των χρημάτων. Αυτό θα έστελνε μήνυμα στους νέους επενδυτές της Alibaba στο Χονγκ Κονγκ ότι η εταιρεία είναι πρόθυμη να τους στηρίξει και έχει μια “πολεμική ασπίδα” για να το πράξει.

Σίγουρα, η Alibaba δεν έχει ανάγκη τα προγράμματα επαναγοράς μετοχών. Ωστόσο, η αλήθεια είναι ότι δεν χρειάζεται ούτε 43 δισεκατομμύρια δολάρια σε μετρητά.

Πηγή: capital.gr